بانک

خدمت ویژه بانک توسعه تعاون به تعاونیها در سال 1402

پایگاه خبری DA1news: مدیرعامل بانک توسعه تعاون اعلام کرد: در راستای حمایت از بخش واقعی و مردمی اقتصاد این بانک نرخ سود تسهیلات به تعاونیها را دو درصد کاهش داده است.

به گزارش اخبار کشاورزی DA1news، محمد شیخحسینی در نشستی با خبرنگاران و اصحاب رسانه گفت: ما در بانک توسعه تعاون مسوولیت و رسالت خود را خدمترسانی به بخش تعاون، تولید و بنگاههای کوچک و متوسط تعریف کردهایم.

وی ادامه داد: با ابلاغ سیاستهای کلی اصل 44 قانون اساسی بانک توسعه تعاون مکلف به تقویت و ارتقا بخش تعاون در اقتصاد ملی شده است.

شیخحسینی بیان کرد: عملکرد بانک توسعه تعاون در 14 سال گذشته نشان میدهد که بیش از دو سوم تسهیلات پرداختی به بخش تعاون و تعاونگران بوده است.

مدیرعامل بانک توسعه تعاون گفت: بانک توسعه تعاون مکلف است ۷۰ درصد سبد تسهیلات خود را به بخش تعاون اختصاص دهد، صورتهای مالی بانک نشان میدهد که این نسبت رعایت شده است.

شیخحسینی گفت: تسهیلات پرداختی بانک در سال ۱۴۰۱ از رشد ۴۷ درصدی در مقایسه با سال پیشین برخوردار بوده است و مانده تسهیلات در پایان سال ۱۴۰۱ نیز رشد ۳۷ درصدی در مقایسه با پایان سال پیش از آن تجربه کرده است.

تسهیلات پرداختی بانک ۱۵ درصد در بخش کشاورزی، ۳۷ درصد در بخش صنعت و معدن، ۹ درصد بخش عمران و مسکن، ۳۲ درصد در بخش خدمات و ۷ درصد بخش بازرگانی بوده است.

وی ادامه داد: منابع بانک توسعه تعاون در پایان سال ۱۴۰۱ با رشد۳۳ درصدی در مقایسه با سال پیشین همراه بوده است.

شیخحسینی خاطر نشان کرد: رشد مصارف و منابع بانک توسعه تعاون در سال ۱۴۰۱ از میانگین شبکه بانکی بالاتر بوده است.

وی گفت: بانک توسعه تعاون طی سهماهه ابتدایی سال جاری نیز در شاخص تسهیلات اعطایی رشد ۹ درصدی در مقایسه با مدت مشابه سال گذشته حاصل کرده است و مانده مصارف در پایان خرداد سال ۱۴۰۲ رشد ۳۲ درصدی در مقایسه با مدت مشابه سال قبل داشته است.

مدیرعامل بانک توسعه تعاون یادآور شد: مانده منابع بانک در پایان سهماهه ابتدایی امسال در مقایسه با مدت مشابه سال پیش با رشد ۴۱ درصدی مواجه گردیده است و نسبت مصارف به منابع نیز با تلاش و اهتمام مجموعه و تدابیر مدیران بانک در سطح ۹۵ درصد مدیریت شده است که با توجه به تکالیف متعدد و نیز رویکرد توسعهای بانک قابل توجیه است.

این مقام بانکی گفت: عملکرد سال گذشته بیانگر آن است که ۱۸۰ درصد در صدور ضمانتنامه و ۱۹۸ درصد درصدور اعتبار اسنادی داخلی رشد حاصل شده است و در سهماهه ابتدایی امسال نیز ۷۵ درصد رشد در صدور ضمانتنامه و ۴۱۴ درصد رشد در صدور اعتبار اسنادی داخلی در مقایسه با سهماهه ابتدایی سال پیشین رقم خورده است.

وی ادامه داد: سرمایه بانک توسعه تعاون در سال گذشته از ۲۸ هزار میلیارد ریال به ۶۲ هزار میلیارد ریال افزایش یافته است که رشد بیش از ۱۲۰ درصدی و باعث بهبود و رشد مناسب نسبت کفایت سرمایه بانک گردیده است.

مدیرعامل بانک توسعه تعاون گفت: بانک توسعه تعاون ۹۸ درصد سهمیه تخصیصی موضوع تسهیلات بند الف تبصره ۱۸ را در سال گذشته پرداخت نموده است و در پرداخت تسهیلات حمایتی، کمیته امداد، سازمان بهزیستی، ازدواج جوانان، فرزندآوری، ازدواج جوانان، مشاغل خانگی، اشتغال پایدار روستایی و عشایری، جهش تولید مسکن و خرید تضمینی گندم نیز ۹۶ درصد عملکرد محقق شده است.

به گفته وی، بانک توسعه تعاون در بخش تسهیلات قرض الحسنه ازدواج رکورد زنی کرده است. سهمیه بانک در سال ۱۴۰۱ به طور صددرصد پرداخت گردیده و سهمیه تخصیصی سال جاری 20 هزار میلیارد ریال است که شعب بانک توسعه تعاون در سه ماه اول سال جاری 160 درصد برنامه پرداخت تسهیلات و تکلیف ابلاغی را در این سرفصل عمل کردهاند.

مدیر عامل بانک توسعه تعاون یادآور شد: در راستای وظایف توسعهای سال گذشته بیش از 9500 میلیارد ریال تسهیلات به مشاغل خانگی پرداخت شده است، که معادل ۹۵ درصد سهمیه تخصیصی بوده و این رقم در سال جاری با افزایش عملکرد روبرو خواهد شد.

شیخحسینی در بخشی از این نشست خبری به تحلیل نقش نظام بانکی در اقتصاد ایران پرداخت و گفت: سیستم بانکی علیرغم نارسایی و کمبودهای نسبی که دارد نقطه قوت نظام و موتور محرکه اقتصاد کشور است به گونهای که بیش از ۸۰ درصد تامین مالی اقتصاد کشور توسط بانکها صورت گرفته و در این خصوص بازار پول جور بازار سرمایه را هم کشیده است.

ایشان افزود: تجهیز منابع بانکها به صورت کوتاه مدت و با میانگین ماندگاری زیر یکسال صورت می پذیرد اما تخصیص منابع و پرداخت تسهیلات با بازپرداخت در دورههای میانمدت و بلندمدت انجام میگیرد و این امر باعث عدم تطبیق سررسید داراییها و بدهیهای بانکها و در نهایت باعث شکاف نقدینگی در بانکها شده و مضاف بر آن چنانچه تعهدات بیش از توان مالی بر بانکها تکلیف گردد باعث ناترازی در منابع و مصارف آنها و خلق پول میگردد.

وی در ادامه افزود: سیستم بانکی به عنوان مهمترین عامل خلق پول و دارای قابلیت و مکانیزم ضریب فزاینده پولی بایستی به گونهای عمل نماید که نقدینگی و تسهیلات به صورت هدفمند به بخشهای واقعی اقتصاد تعلق گیرد تا در مهار تورم و رشد تولید نقش سازنده و تاثیرگذاری در جامعه و اقتصاد ایفا نمایند.

وی توضیح داد: ضرورت دارد بانکها با حمایت از بنگاههای تولیدی به گونهای عمل کنند، تا طرف عرضه محصولات و کالا متناسب با طرف تقاضا در بازار و اقتصاد، تقویت گردد و زمینه ارتقای تولید و مهار تورم پدید آید، و بر عکس چنانچه کانالهای اعتباری بانکها موجب تقویت تقاضا در بازارهای کاذب مختلف شود، سوداگری بیرویه موجب تورم در اقتصاد واقعی و بازارهای اصلی میشود و در این صورت عملکرد بانکها در مسیر مهار تورم و افزایش تولید نخواهد بود. مدیر عامل بانک توسعه تعاون تاکید کرد: نسبت مطالبات غیرجاری بانک و شاخص npl نیز در سطح پایین و به میزان ۳.۸ درصد مدیریت شده است که در شبکه بانکی پایینترین میزان بوده و این نسبت نشاندهنده گردش مناسب منابع مالی و شاخص سلامت در بانک توسعه تعاون است.

شیخحسینی در انتها با اشاره نامگذاری امسال توسط مقام معظم رهبری(مد ظله العالی) به عنوان مهار تورم و رشد تولید و سخنرانی ایشان در اول فروردینماه امسال در حرم رضوی با موضوع تحول، در راستای اجرا و تحقق منویات معظم له راهبردها و سیاستهای بانک توسعه تعاون را در ۷ محور اساسی به شرح ذیل تبیین و تشریح نمود: توسعه خدمات غیرحضوری در راستای تحول بانکداری دیجیتال، انضباط مالی و اعتباری با هدف نقشآفرینی بانک در تحقق مهار تورم، هدایت اعتباری با تمرکز بر بخش تعاون در راستای رشد تولید و اشتغال، بازشناسی ظرفیت و توسعه فعالیتهای شرکتها و نظارت بر آنها در راستای همافزایی با اهداف بانک، بکارگیری فرآیندهای رسانهای اقناعی و اطلاعرسانی فراگیر و امیدآفرین از خدمات بانک در راستای جهاد تبیین، ارتقاء حوزه بینالملل و رشد و توسعه عملیات ارزی، ارتقاء و بهبود بهرهوری برمبنای کارایی و اثربخشی منابع در اختیار و نیروی انسانی بانک از جمله هفت راهبرد مورد تاکید مدیرعامل بانک توسعه تعاون بود.

بانک

افزایش عرضه ارز در بازار؛ نرخ ارزهای عمده کاهش یافت

پایگاه خبری داوان نیوز: افزایش میزان عرضه ارز نرخ ارزهای عمده در بازار را کاهش داد.

به گزارش داوان نیوز، نرخ ارزهای عمده (اسکناس و حواله های ارزی) با افزایش عرضه ارز، روند کاهشی یافت.

بر اساس این گزارش، بهای هر اسکناس دلار امروز دوشنبه – ۲۲ دی ماه – در بازار یکپارچه ارزی به کانال ۱۲۷ هزار تومان رسیده است.

امروز – ۲۲ دی ماه – بهای هر دلار آمریکا به شکل حواله ۱۲۳ هزار و ۵۲۷ تومان اعلام شده است که کاهش محسوسی را در یک هفته گذشته تجربه کرده است؛ روز گذشته بهای هر حواله دلار آمریکا ۱۲۵ هزار و ۹۰۰ تومان بود که ۲ هزار و ۳۷۳ تومان کاهش را نسبت به روز گذشته دارد.

همچنین، هر یورو در مبادلات حواله ۱۴۴ هزار و ۳۸۹ تومان و در مبادلات اسکناس ۱۴۸ هزار و ۷۲۱ تومان اعلام نرخ شده است که نسبت به دیروز در حواله ۱۷۷۴ تومان و در اسکناس ۲ هزار و ۸۵۶ تومان کاهش داشته است.

درهم امارات نیز امروز ریزشی بود؛ هر درهم امارات در معاملات حواله ۳۳ هزار و ۶۳۵ تومان و در معاملات اسکناس ۳۴ هزار و ۶۴۵ تومان فروخته شد که نسبت به دیروز در حواله ۶۴۷ تومان و در اسکناس ۶۶۵ تومان کاهش داشته است.

بانک

مقتی نیا: تحول دیجیتال در نظارت بانکی کلید خورد

به عنوان بازوی تأمین مالی بخش کشاورزی، بانک کشاورزی تقویت زیرساختهای هوشمند نظارتی و مبارزه با پولشویی را شرط لازم برای هدایت سالم منابع به سمت تولید و حمایت از فعالان این بخش دانست.

پایگاه خبری داوان نیوز: مدیرعامل بانک کشاورزی با تأکید بر لزوم تحول دیجیتال در فرآیندهای نظارتی، هوشمندسازی و مهاجرت از روشهای سنتی را کلید حفظ منافع بانک و مشتریان و پیشگیری از تخلفات عنوان کرد.

به گزارش خبرنگار ما و به نقل از روابط عمومی بانک کشاورزی، «وهب متقینیا» در گردهمایی سراسری بازرسان و مسئولان مبارزه با پولشویی این بانک که به صورت تصویری برگزار شد، با اشاره به برنامههای جامع بانک برای تحول در این حوزه، اظهار داشت: بازرسی به معنای مچگیری نیست، بلکه نقش اصلی بازرسان، روشنگری، هدایتگری و آموزش است. بازرس باید مشاور امینی باشد که با حفظ احترام کارکنان، به اصلاح فرآیندها و تقویت رویههای صحیح کمک کند.

وی رویکرد پیشگیرانه را عاملی برای ایجاد امنیت روانی و جلوگیری از تخلفات دانست، اما هشدار داد: افراد متخلف نباید احساس امنیت کنند و بازرسی با قاطعیت با تخلفات برخورد خواهد کرد.

تأکید بر تصمیمگیری هوشمند و لحظهای

مدیرعامل بانک کشاورزی با اشاره به ضرورت فاصله گرفتن از شیوههای کاغذی و سنتی، خاطرنشان کرد: دنیای امروز نیازمند تصمیمگیریهای آنی و مبتنی بر داده است. باید با بهرهگیری از سامانههای هوشمند و فناوریهای نوین، تحلیل دادهها، شناسایی الگوهای مشکوک و اطلاعرسانی لحظهای را ممکن کنیم.

به گفته وی، این تحول دیجیتال دقت و سرعت عملیات نظارتی را افزایش داده و به سادهسازی فرآیندها و بهبود تجربه مشتری منجر میشود.

متقینیا در بخش دیگری از سخنان خود بر اهمیت مبارزه با پولشویی و تکمیل فرآیندهای شناسایی مشتریان (KYC) تأکید کرد و گفت: هدف ما ارائه خدمات سریع و با تجربه کاربری مطلوب است، در حالی که فرآیندهای پیچیده احراز هویت و اعتبارسنجی به صورت دقیق و هوشمند در پسزمینه انجام میشود. کوچکترین خلل در این حوزه میتواند بانک را با چالشهای جدی مواجه کند.

وی تکمیل فرآیندهای شناسایی دقیق برای اشخاص حقوقی را از اولویتهای اصلی بانک در سال جاری عنوان کرد و از مسئولان خواست با حساسیت بالا این موضوع را پیگیری کنند.

مدیرعامل بانک کشاورزی با اشاره به مأموریت این بانک در تأمین مالی بخش کشاورزی، اظهار داشت: تقویت زیرساختهای نظارتی و مبارزه با پولشویی، سلامت منابع مالی و هدایت صحیح آنها به سمت تولید را تضمین میکند.

وی در پایان بر ضرورت افزایش دانش تخصصی بازرسان از طریق دورههای آموزشی مستمر تأکید و امیدواری کرد با همکاری تمامی ارکان بانک، اهداف راهبردی سازمان محقق شده و شرایط خدمترسانی بهتر به مشتریان و فعالان بخش کشاورزی فراهم شود.

اسلایدر

حذف چهار صفر از پول ملی؛ چشم انداز مبهم بهبود معیشت کشاورزان

پایگاه خبری داوان نیوز: بر اساس مصوبه اخیر مجلس شورای اسلامی، چهار صفر از پول ملی ایران حذف خواهد شد. این تصمیم به خودی خود تأثیر مستقیم بر کنترل تورم ندارد و اثر آن بر جامعه کشاورزی بیشتر به اجرای اصلاحات ساختاری گسترده تر در اقتصاد ملی وابسته است.

به گزارش خبرنگار داوان نیوز، نمایندگان مجلس در جلسه علنی امروز یکشنبه، ۱۳ مهر ۱۴۰۴، با ۱۴۴ رای موافق، ۱۰۸ رای مخالف و ۳ رای ممتنع از مجموع ۲۶۲ نماینده حاضر، ایرادات شورای نگهبان به لایحه حذف چهار صفر از پول ملی ایران را بررسی و آن را تصویب کردند.

جنبههای کلیدی این تصمیم عبارتند از:

– تغییر کمی، نه کیفی: هر «ریال جدید» معادل ۱۰٬۰۰۰ ریال فعلی خواهد بود. واحد خرد پول نیز «قِران» تعیین شده که هر ریال جدید برابر با ۱۰۰ قران است.

– ثبات نام پول: بر خلاف پیشنهاد اولیه دولت برای تغییر نام پول به «تومان»، واحد پول رسمی کشور کماکان «ریال» باقی میماند.

– دوره گذار: قانون گذار یک دوره انتقال حداکثر سه ساله را در نظر گرفته است. در این دوره، پول قدیم و جدید همزمان در گردش خواهند بود.

– برنامه اجرایی: بانک مرکزی موظف است ظرف دو سال ترتیبات اجرایی را فراهم کرده و آیین نامه اجرایی را نیز ظرف سه ماه تهیه کند.

چشم انداز تاثیرگذاری بر اقتصاد و بخش کشاورزی

نظر کارشناسان و مسئولان درباره تاثیرات این طرح عمدتاً بر یک نقطه مشترک تاکید دارد:

– اقدامی نمادین، نه درمان تورم: شمسالدین حسینی، رئیس کمیسیون اقتصادی مجلس، به صراحت اعلام کرد: «آیا این اقدام اثری بر تورم و کنترل آن دارد؟ خیر. ما تاثیر معناداری بر تورم قائل نیستیم». هدف اصلی، ساده سازی نظام پرداخت و کاهش هزینه های مبادلاتی اعلام شده است.

– هشدار کارشناسان بدون اصلاحات ساختاری: فرشاد مومنی، استاد اقتصاد، این اقدام در شرایط کنونی را «نمایشی» خوانده و هشدار میدهد بدون برنامه ملی برای مبارزه با فساد و حمایت از تولید، این طرح میتواند به یک «حساسیت زدایی غیرعادی نسبت به سیاستهای تورمزا» بینجامد.

– ریسک بازگشت صفرها: تجربه کشورهایی مانند ونزوئلا نشان میدهد که بدون کنترل اساسی تورم و اصلاح بنیادین اقتصاد، صفرهای حذف شده به سرعت بازمیگردند.

کشاورزی در میانه یک تغییر پولی

این تغییر پولی به تنهایی نمیتواند مشکلات ساختاری بخش کشاورزی را حل کند. بهبود وضعیت کشاورزان منوط به اصلاحاتی فراتر از این طرح است:

– چالشهای پیش روی کشاورزان: بر اساس گزارشها، حدود دو سوم کل ارزش افزوده بخش کشاورزی نصیب دلالها، واسطهها و عناصر غیرموثر میشود، نه خود کشاورزان. این مناسبات ناسالم با تغییر واحد پول اصلاح نخواهد شد.

– نیاز به سرمایهگذاری و بهرهوری: سهم بخش کشاورزی از تسهیلات بانکی در دهه های گذشته با کاهش چشمگیری مواجه بوده است. همچنین، بهره وری در بخش غلات ایران در مقایسه با کشورهایی مانند ترکیه و عربستان بسیار پایین تر است.

– حمایتهای قانونی ناکافی: اگرچه قوانینی برای حمایت از کشاورزان وجود دارد، اما عدم آگاهی کافی آنان از حقوق خود و ضعف در اجرای قوانین، مانعی جدی است.

به گزارش اخبار روزانه کشاورزی، تصمیم مجلس برای حذف چهار صفر از پول ملی، یک اصلاح فنی ضروری برای کاهش پیچیدگی معاملات روزمره است. با این حال، این تصمیم یک تغییر صوری است و نه درمان ریشه ای بیماریهای اقتصاد ایران.

برای کشاورزان و تمام فعالان بخش واقعی اقتصاد، ثبات و بهبود قدرت خرید تنها در سایه یک بسته جامع اصلاحات اقتصادی شامل مهار تورم، مبارزه با فساد، اصلاح نظام بانکی و حمایت جدی از تولید محقق خواهد شد. تا زمانی که این اصلاحات ساختاری محقق نشود، این تغییر پولی جدید نیز همچون گذشته، میتواند اثری مقطع و محدود داشته باشد.

-

خبرهای سازمانی2 هفته پیش

خبرهای سازمانی2 هفته پیشتوسعه متوازن؛ توزیع جغرافیایی پروژهها، عدالت منطقهای

-

گزارش3 هفته پیش

گزارش3 هفته پیشبازار برنج ۱۴۰۵: از شوک هزینه تولید تا سناریوهای تنظیم بازار

-

آذربایجان شرقی4 هفته پیش

آذربایجان شرقی4 هفته پیشبرگزیدگان نمونه ملی کشاورزی آذربایجان شرقی معرفی شدند

-

مقالات3 هفته پیش

مقالات3 هفته پیشچالش قیمت روی میز گندم؛ حمایت از تولید یا مهار تورم؟

-

استان ها2 هفته پیش

استان ها2 هفته پیشحمایت از تولیدات بانوان روستایی در قالب نمایشگاه تخصصی در مشهد

-

تجارت3 هفته پیش

تجارت3 هفته پیشتولید زردچوبه با فناوری کشت بافت؛ مراقب زردچوبههای قاچاق باشید

-

پرونده ویژه3 هفته پیش

پرونده ویژه3 هفته پیشپیوند تحقیقات و مزرعه، دستاورد ملی برای کشاورزی گیلان

-

تجارت3 هفته پیش

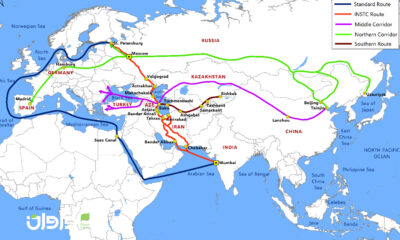

تجارت3 هفته پیشنقشه تجارت جهانی: ایران و بازی بزرگ کریدورهای ترانزیت